-

题目: 题干

中国公民王某系国内某公司(非上市公司)高级管理人员,2017年12月的收入情况如下:

(1)当月工资薪金收入8500元(已扣除“三险一金”等免税项目金额),全年一次性含税奖金收入20000元。

(2)从所任职公司取得股息红利收入l0000元。

(3)从某杂志社取得发表一篇论文的收入2000元。

(4)为某公司设计产品营销方案,取得一次性设计收入l8000元。

(5)购买福利彩票支出500元,取得一次性中奖收入15000元。

(6)转让境内上市公司股票所得20000元。

(7)转让自用住房一套,取得转让收入150万元,支付转让税费5万元,该套住房购买价为80万元,购买时间为2013年6月份并且是唯一的家庭生活用房。

已知:

(1)工资薪金所得的减除费用标准为3500元/月。

(2)稿酬所得、劳务报酬所得每次收入不足4000元的,减除费用800元;4000元以上的,减除20%的费用。稿酬所得适用的个人所得税税率为20%,并按应纳税额减征30%。劳务报酬所得、股息红利所得、财产转让所得、偶然所得适用的个人所得税税率均为20%。

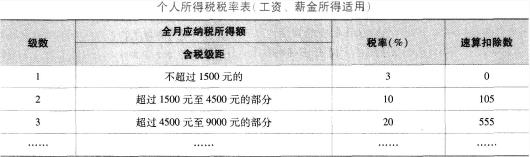

王某当月工资薪金及全年一次性含税奖金应缴纳的个人所得税合计为()元。

下列关于王某缴纳个人所得税的计算,不正确的是()。

下列关于王某股票转让的个人所得税处理,正确的是()。

王某转让住房应缴纳的个人所得税为()万元。

答案不对?请尝试站内搜索

推荐知识点:

- 信号电源屏当温度为10~35℃,相对湿度为5%~80%的环境中,所测得的各部绝缘电阻不低于()。

- 对软膏剂的质量要求,错误的叙述是

- 普通股资本成本的计算方法不包括()。

- 纤溶酶的主要作用是()

- 眩晕,动则加剧,劳累即发,面色苍白,心悸失眠,神疲懒言,纳差,舌淡,脉沉细无力。其证型是()。

- 将有关数据加以分类、统计、分析,以取得有利用价值的信息,我们称其为()。

- 5个月男孩,母乳喂养,平时易感冒,曾患肺炎3次,哭闹后唇发绀,初步检查结果:发育营养欠佳,胸骨左缘第3~4肋可闻及Ⅲ~Ⅳ/Ⅵ级收缩期杂音,P亢进,胸片示肺动脉段明显突出,左、右心室增大。肝脏增大的原因是()

- 建筑物竖直位移的观测方法:通常采用()观测法和()观测法。

- 下列中西药联用,不可降低西药不良反应的是()---答案:D

- 确诊腰椎间盘突出症,最有价值的检查是()