-

题目: 问答题

A公司于2007年6月在上海证券交易所上市。2011年4月,A公司聘请B证券公司作为向不特定对象公开募集股份(以下简称"增发")的保荐人。B证券公司就本次增发编制的发行文件有关要点如下:

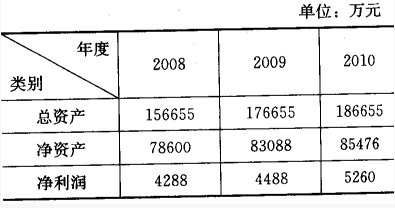

(1)A公司近3年的有关财务数据如下:

A公司于2008年度以资本公积转增股本,每10股转增2股,转增资本公积7200万元;2009年度每10股分配利润0.5元(含税),共分配利润1900万元;2010年度以利润送红股,每10股送1股,共分配利润5184万元(含税)。

(2)A公司于2009年10月为股东C公司违规提供担保而被有关监管部门责令改正;2010年1月,在经过A公司董事会全体董事同意并作出决定后,A公司为信誉良好和业务往来密切的D公司向银行一次借款1亿元提供了担保。

(3)A公司于2008年6月将所属5000万元委托E证券公司进行理财,直到2010年11月,E证券公司才将该委托理财资金全额返还A公司,A公司亏损财务费80万元。

(4)本次增发的发行价格拟按公告招股意向书前20个交易日公司股票均价的90%确定。

要求:

根据上述内容,分别回答下列问题:

(1)A公司的盈利能力和已分配利润的情况是否符合增发的条件?并分别说明理由。

(2)A公司的净资产收益率是否符合增发的条件?并说明理由。

(3)A公司为C公司违规提供担保的事项是否构成本次增发的障碍?并说明理由。A公司为D公司提供担保的审批程序是否符合规定?并说明理由。

(4)A公司的委托理财事项是否构成本次增发的障碍?并说明理由。

(5)A公司本次增发的发行价格的确定方式是否符合有关规定?并说明理由。答案不对?请尝试站内搜索